103万の壁を超えたら連絡は来る?学生で掛け持ちや手渡しバイトならバレない?

103万の壁を超えたらバレる?

手渡しや掛け持ちバイトだったらバレない?

「103万円の壁」は所得税の課税がはじまるボーダーラインの年収額です。

103万円を少し超えたとしても、本人の支払う所得税はそこまで大したことはありません。

ただし、親の扶養に入っているお子さんのバイト給与が103万円を超えた場合がとっても大変…!

年収103万円を超えると親の扶養控除の適用がなくなり、親の所得税・住民税が一気に上がります。

もし増税が怖くて黙っていても、年収103万を超えたことは自治体・税務署にほぼ間違いなくバレます。

年収103万を超える場合、扶養に入っている方は必ず扶養者(親・配偶者)に報告して、正しく年末調整をしてもらいましょう。

本記事では、103万円を超えたことがバレる理由やバレたらどうなるのかについて解説しています。

103万の壁を超えたらどうやってバレる?

毎年1月末に企業が自治体へ提出する「給与支払報告書」および税務署へ提出する「支払調書」によって、年収103万円を超えたことはバレます。

現在、この給与支払報告書や支払調書ではマイナンバーの記載が必須。

そのため、昔よりも簡単に給与額と個人が紐づけされるようになり、まちがいなく自治体・税務署に年収はバレると思っておきましょう…!

扶養関係もマイナンバーで管理されているので、子どもの年収額が扶養範囲内を超えると税務署で把握が可能です。

103万の壁を超えたら連絡は来る?

被扶養者(子ども、配偶者等)が103万の壁を超えたら、どこから連絡が来るのでしょうか?

考えられるパターンとしては下記のとおりです。

- 掛け持ちバイトなのに確定申告しなかった

→税務署や自治体から本人宛てに納税の連絡 - 扶養者の配偶者や両親に伝えていなかった

→税務署から扶養者の勤務先宛てに連絡

掛け持ちバイトなのに確定申告していなかった場合

掛け持ちバイトのように複数先から給与をもらっている場合、基本的には自身で確定申告しなくてはいけません。

バイト先からもらう源泉徴収票をもとに、翌年2月16日~3月15日の間に確定申告をしましょう。

もし確定申告を忘れていた場合、税務署から延滞税や無申告加算税を加えた納税連絡が来る可能性が高いです。

親の年末調整後に103万超えがわかった場合

扶養内の子の給与年収が103万円超える場合、親は勤め先での年末調整にて報告する必要があります。

子供の給与収入が103万円を超えたのに年末調整でまちがった記載をしたままでいると、税務署から勤務先に「扶養控除が間違っている」と連絡が来る可能性が高いです。

年末調整後に103万円超えたことが判明したら、なるべく早めに社内総務へ相談しましょう…!

年収103万を超えてもバレない方法は?

自治体・税務署に対して、給与年収103万円を超えたことがバレない方法はありません。

- 給与が手渡しのバイトなら103万超えてもバレない?

- 掛け持ちバイトで合計103万超えならバレない?

➡ 手渡しでも掛け持ちでもアルバイト・パートで103万超えたらバレます

ネットの知恵袋上に上記のようなパターンでバレませんでした!という方がいたとしても、参考にするのはやめておきましょう。

103万超えを黙って一時的に納税を逃れでも、後々バレた場合は延滞税でより負担が大きくなってしまうのでご注意ください。

これから、それぞれのパターンの詳細について説明します。

給料手渡しのバイトなら103万超えてもバレない?

お給料が手渡しのアルバイトなら103万超えてもバレない、ということはありません。

たとえバイト給与が手渡しであっても、先程説明しました「給与支払報告書」や「支払調書」によって自治体・税務署は個人の給与額を把握できます。

そのため、手渡しバイトでも年収103万円超えたらバレると思っておきましょう。

掛け持ちバイトは103万超えてもバレない?

掛け持ちバイトで複数の給与の合計で103万超えている場合でも、バレる可能性が高いです。

先程と同じく、「給与支払報告書」や「支払調書」によって自治体・税務署は個人の給与額を把握できます。

掛け持ちであっても、それぞれの企業が報告した結果をマイナンバーで紐づけすることで容易に各個人の合計年収がわかります。

そのため、掛け持ちバイトでも年収103万円超えたらバレると思っておきましょう。

年収103万を超えたらどうなるの?

年収103万円を超えたらどうなるのか、気になりますよね。

扶養者の年収等によっても違いはありますが、一般的に年収103万円を超えると以下の変化があります。

- 本人の所得税がかかるようになる

- 本人の住民税が高くなる

- 親の所得税が高くなる

(親の扶養に入っている場合) - 配偶者の所得税が高くなる

(配偶者の扶養に入っている場合) - 家族手当がもらえなくなる

(家族手当の条件による)

中でも金額負担が大きいのは、親の扶養内に入っていて103万円を超えた場合ですね…!

夫の扶養に入っているパート主婦の場合は、103万超えても金額負担はそんなにありません。

パート主婦が働き損にならないためには、106万の壁と130万の壁に気を付けましょう。

▼働き損しないパート年収はこちらの記事で解説

本人の所得税・住民税の支払い

給与年収の場合、以下の年収を超えると税金の支払いが必要です。

- 住民税の支払:給与年収100万円超~

※自治体によっては93万円~ - 所得税の支払:給与年収103万円超〜

給与収入が104万円となった場合、所得税は約500円/年、住民税は約9,000円/年です。

※地域やご自身の控除額等によって変わります

本人の所得税と住民税については、年収103万を少し超えただけで大きな働き損にはなりません。

所得税・住民税の計算方法

所得税={給与収入ー(基礎控除48万円+給与所得控除55万円)}×所得税率5%

詳細 所得税の税率・計算方法

住民税=所得割+均等割

所得割={給与年収-(非課税限度45万円+給与所得控除55万円)}×住民税率10%

均等割=5,000円

詳細 住民税の計算方法

- 一般的な概算で目安の税金額です

- それぞれ控除額や地域ごとの非課税限度額等で変わります

【親の扶養内】親の税金が高くなる

親の扶養に入っている場合、子どもの給与年収が103万円を超えると扶養控除が適用されなくなり、親の税金が高くなります。

- 16歳以上:

所得税の控除額38万円(住民税 33万) - 19歳以上23歳未満:

所得税の控除額63万円(住民税 45万)

参考 扶養控除/国税庁

親の年収等にもよりますが、親の税金負担は年間10万円以上増える可能性が高いです。

所得税:63万円×税率20%=126,000円

住民税:45万円×税率10%=45,000円

扶養控除の判定では、1~12月の1年間の給与収入が103万円をすこしでも超えるとアウトですので十分注意しましょう。

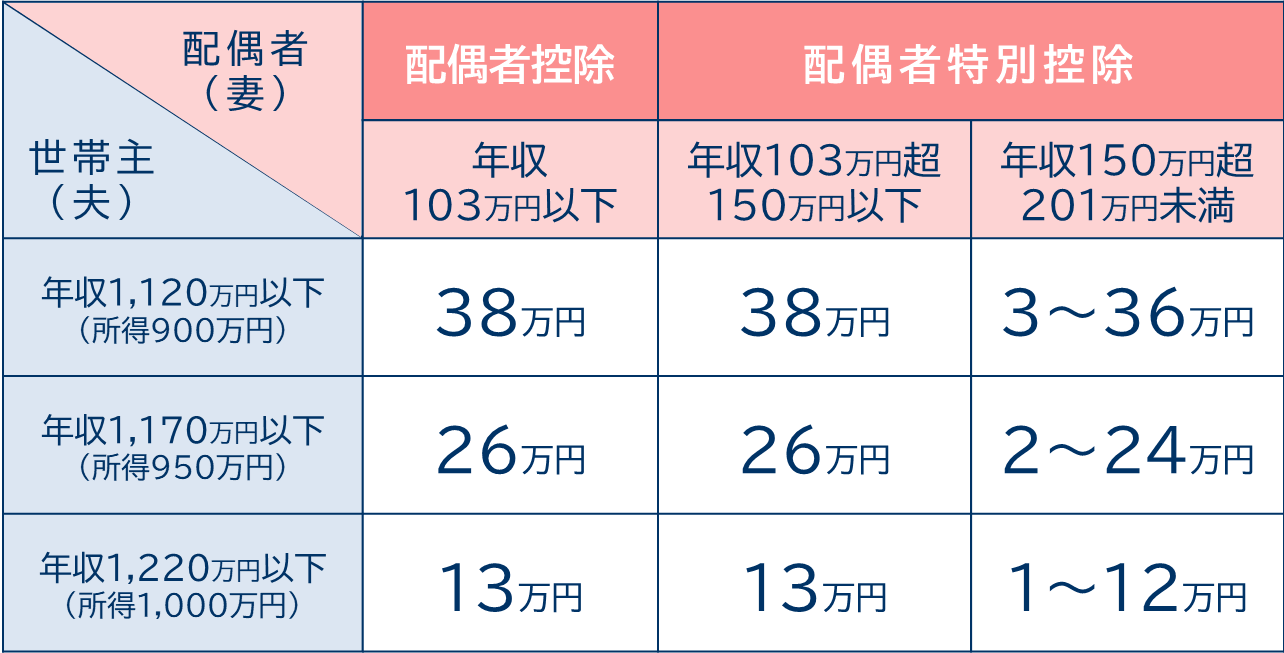

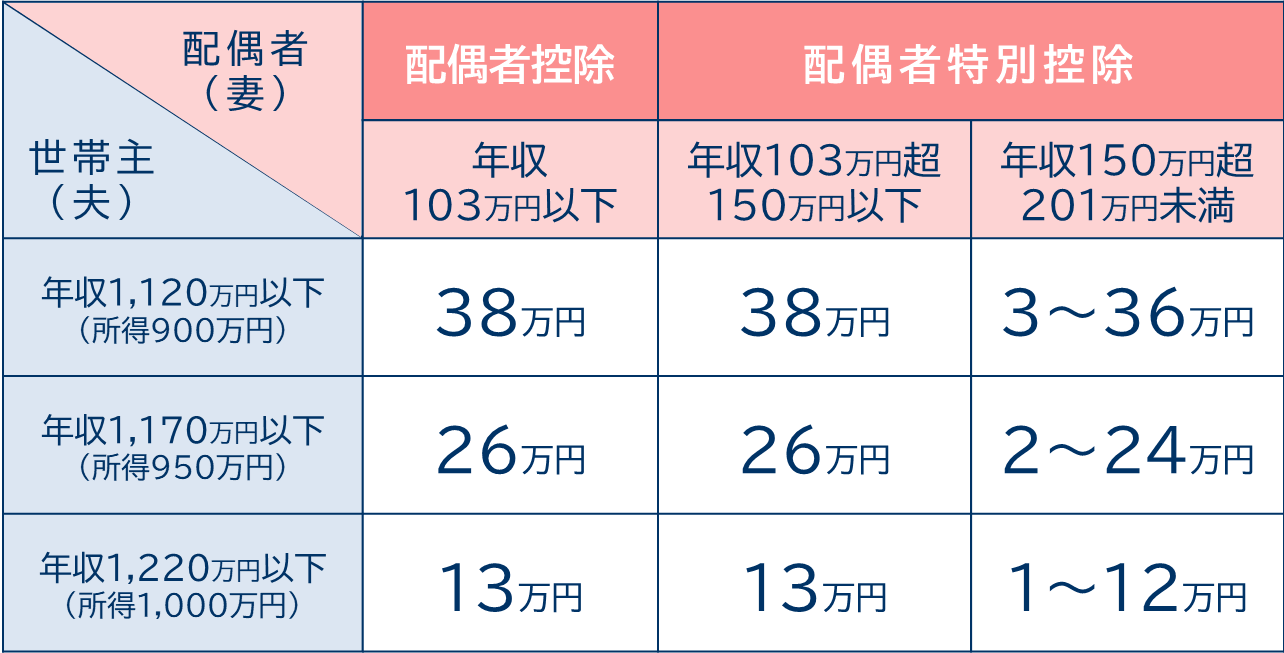

【配偶者の扶養内】配偶者の税金が段階的に高くなる

配偶者(夫)の扶養に入っている場合、妻の給与年収が103万円を超えると配偶者控除が適用されなくなり、夫の税金が段階的に高くなります。

- 夫が妻の扶養に入っている場合も同じくですが、本記事では夫の扶養に入っている妻の例で説明していきます。

ただし、税金が段階的に高くなるといっても、妻の給与年収が0~150万円まで夫の控除額は変わりません。

配偶者の場合、妻の給与年収103万を超えると「配偶者控除」の適用は外れますが、代わりに「配偶者特別控除」が適用されます。

103万円を少し超えたとしても適用される控除の名目が変わるだけなので、特に気にする必要はないでしょう。

【人によって】家族手当がもらえなくなる

現在、配偶者等が勤め先から家族手当(扶養手当・配偶者手当)をもらっている場合、家族手当の支給条件に注意しましょう。

家族手当の場合は、支給要件をわずかに超えただけでも支給NGとなることが多いです。

支給金額によって支給停止は家計的にかなり痛いので、配偶者の会社の支給要件を確認しておきましょう。

実際に私はパート1年目に家族手当で失敗して働き損した経験があります…

年収103万を超えたら扶養者に報告を!

年収103万を超える場合、扶養に入っている方は必ず扶養者(親・配偶者)に報告して、正しく年末調整をしてもらいましょう。

ただし、年末調整が終わったあとに「12月分の給与もらったら計算ミスで103万超えちゃってた!」なんてこともあるかもしれません。

給与年収103万超えることが判明した時点で、すぐに扶養者へ報告し、扶養者の勤め先の総務に相談しましょう。

親の扶養に入っている場合、103万を超えたときの親の増税額はなかなか大きいです。

年末のシフト調整には本当お気をつけください…!

ちなみに、配偶者の扶養に入っている場合は「106万の壁」と「130万の壁」に要注意です。

こちらの記事でパート主婦の働き損ゾーンについて解説していますので、年収の壁が気になる方はどうぞ。

また、扶養制度がわからない方に向けて、こちらの記事で扶養内で働くときの月収・年収について解説しています。

コメント